9月の1万9300円弱から20%強の上昇

東証の発表によればこの秋の外人勢の資金投入額はすでに2.4兆円に上るそうですから、かなりの勢いで日経平均を持ち上げにきたことがわかります。

そして昨日の2万3300円レベルというのは9月の最安値から見てちょうど4000円の利益が抜けるレベルで、下値をベースにみますとジャスト20%強の利益率を確保できたというわけです。

もちろんこのまま持っていればさらに上昇することもありうるのでしょうが、サンクスギビングデーも近い11月ですから、このタイミングに20%の運用成績で利益確定をするファンドが多数登場してもまったくおかしくない水準といえます。

腰掛的に市場に押し寄せて、自分たちの年末商戦獲得利益が確保できたら「はいそれまでよ」という発想は十分に理解できる動きで、この水準での反対売買をかなり多くのファンドが狙っていたのではないか、という見方もできるわけです。

ここから誰が相場を牽引するのか?

こうなるとここからの動きが注目されますが、すでにファーストアウトの外資系ファンド勢がいなくなったあとに誰が相場を牽引するのかが問題です。

出遅れの個人投資家などもいるでしょうから、ここから急激に下落することはないのかもしれませんが、逆に主役不在のなかで、大きく上げることもなくなるのではないでしょうか?

こうした見方が正しいか正しくないかは、ここからの相場の推移を見ていただければわかる話です。

日経平均の上昇になぜドル円は連動しなかったのか

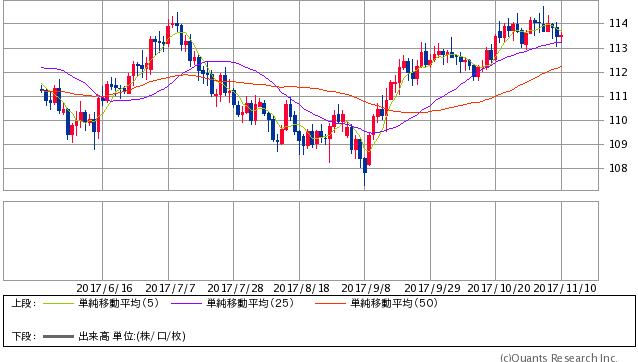

さて、FXのメルマガですから、しっかりFXの話もしなくてはなりません。ですが、ここまで日経平均が暴騰したのにドル円は114円をつけるのが精一杯で、11月9日は株価の下落に付き合って113円台の下値を試すといった、まったく覇気のない相場展開が続いています。

米ドル/円 日足(SBI証券提供)

アベノミクスの始まった2012年末は、官製相場にちゃっかり乗ろうとする米系ファンドなどが大量の資金をドルから円転して、年間で実に15兆円ほどの規模で株の買い入れを行っています。このときには、株と並行してヘッジのためにつねにドル円も購入したため、ドル円は株価とまさにリニアに連動して上昇したのは記憶に新しいところです。

しかし今回の上げでは、まったくそうしたヘッジのためのドル買いも見られていません。これは思うに、そもそも資金を円で調達する円キャリーで株買いを行っているために、ドル円相場にはなんの影響も出ていないのが原因ではないかと思われます。そうでなければ、2.4兆円も突っ込んできたら、もう少しヘッジのためのドル円ロングが出てもおかしくはなかったはずです。