現役グラドルとして活躍中の熊田曜子さんは、こう見えても2児のママ。家族の将来を考え始めたとたん「お金」について考えることが増え、最近では株式投資も始めたそうです。とはいえ本業が多忙を極める熊田さん、投資の勉強に時間を割くことはできず、自分が買った銘柄を忘れてしまうこともしばしば……。今回はそんな熊田さんが株ビギナー代表として、投資のプロに本音の質問をぶつけてくれました。長年投資の世界に身を置くエピック・アドバイザーズ(株)代表取締役・運用部長の武英松さんは、悩めるママドルにどんなアドバイスをするのでしょうか?異色対談、スタートです。

貯金だけでは不安すぎる!? 熊田曜子の「お金がほしい事情」とは

「不安定な芸能界。汗水流して働くだけでは……」

熊田曜子さん(以下、熊田):はじめまして!熊田曜子です。タレント、グラビアアイドルをしているんですが、今は2児の母でもあります。今日はいろいろと質問させてください。

武 英松さん(以下、武):はい、普段のご活躍は存じております。何でも聞いてください。私も自己紹介をさせていただくと、エピック・アドバイザーズ株式会社の代表取締役をしている武(たけ)と申します。弊社では『エピック・チャンス』という投資助言アプリを提供していて、私は助言担当者を取りまとめる運用部長も兼務しています。

熊田曜子さんと、エピック・アドバイザーズ(株)代表取締役・運用部長の武英松さん

熊田:いわゆる「投資のプロ」ですね。もう、どれくらいされているんですか?

武:投資の世界に身を置いて、今年で23年になりますね。

熊田:すごい!実は私、今年に入ってから投資をはじめたんですよ。独身の時はぜんぜん資産運用というものを考えていなかったので、本当にようやくって感じなんですけど。

武:それまでは貯金がメインだったんですか?

熊田:はい、貯金でしたね。そもそも、お金は自分が汗水流して働いて、それを使うっていう仕組みだと思っていました。それに若い時、私はそれほど出費が多いタイプではなかったんです。

武:慎重派だったんですね。それがどうして急に?

熊田:娘が2人できて、やっぱり自分が芸能の仕事なので不安定だし、この先、子供たちにかかるお金はどんどん増えていくんだろうなと漠然と考えていたら、どうにしかしなきゃいけない!と思いはじめて……

投資ビギナーの熊田曜子さんだが、株主優待は2人の娘と楽しんでいるという

武:人生の長さに、ハッと気づいてしまった?

熊田:はい(笑)でも、何も知らない投資初心者ですけどね。株を買う時も、株主優待が気になる銘柄を買って、「子供と一緒に楽しむみたいな感覚でやろう!」っていうのが基本スタンスで。ファミレスとかだと食事券が付くから、月に1回、みんなで食事に行こう!みたいな。

武:最初はそれでいいと思いますよ。私の周囲でも、そういう方は非常に多いです。

「貯金だけではダメ、ってどこまで本当なんですか?」

熊田:基本的なことを質問させてください。私が投資をはじめたきっかけでもあるんですが、今の時代“貯金だけではダメ”という話をよく耳にします。これって、投資のプロの方の本音としては、どこまでが本当なんでしょうか?

銀行員や証券マンが勧める商品に対しては「ノルマですよね」と懐疑的な熊田さん

武:私はセルサイドではないので決して営業トークではなく(笑)、これはまさにその通りで、やはり金利がつかないのが一番の理由です。銀行預金の利息は、今に始まった話ではなく、かなり昔からずっと“ほぼゼロ”ですよね?

熊田:確かに、たまに数円単位でついてますけど、利息で喜んだ記憶がありません(笑)なのに、ATMで引き出すときだけ手数料がかかって、自分のお金なのに「えっ!?」って思っちゃいます。

武:でしょう?でもこれ、10年後も20年後も30年後も、きっと利息はゼロのままですよ。

熊田:30年……ですか!?

武:むしろ、私たちが生きている間に金利が上がることはないかもしれません。

熊田:大昔に社会科の授業で習ったイメージだと、金利ってもっと、上がったり下がったりするものだと思っていましたが……。

武:おっしゃる通りです。普通はその時々の経済状況により金利は上がったり、下がったりするものです。教科書的には、景気がよくなると基本的には金利は上がり、悪くなると下がります。

「10年後も20年後も30年後も、きっと利息はゼロのままです」と武さん

熊田:日本は、普通じゃない?

武:普通ではない。これまでも、たぶんこれからも。日本が特殊なのは、いわゆる国の借金が約1,000兆円もあるということなんです。ご存知でしょうか?

熊田:はい。ふわっとしか知らないですけど(笑)

武:1,000兆円って、国民1人当たり約1,000万円弱です。それほど巨額の借金がある状態で、もし金利が上がってしまえば、この国はやばいですよ。例えば金利が普通に3%になっただけで、単純計算で30兆円の利払いですから、こんなの事実上払えない。

熊田:預金だけでなく、借金にも金利がつく……なるほど!それで、日本では景気が良くても金利が上がらないと。

武:正確に言うと、上げられないんですね。実は今って、1988年のバブル時と同じくらいの景気の良さはあるんです。しかし現実には今、景気がいい中でも、金利はほぼゼロとなっているわけです。リーマンショックの前もそうでした。

熊田:そうなると、今まで通り銀行にお金を入れておいて、ちょっとずつ増やすというのは……。

武:ほぼあり得ないですよね。日本国内の預金に利息がつかないのは、もうしょうがないんです。

熊田:貯金だけでは現状維持しかできないとなると、やっぱり、私も何か対策を考えないといけないですね。

熊田「ATMの手数料って、あれ腹が立ちますよね!」武「私もです(笑)」

武:現状を維持できれば良いのですが、実際には減ってしまう可能性も高いですから。今、政府と日銀がインフレ率2%目標を掲げて、物価を一生懸命上げようとしていますけど、預金に利息がつかないまま、物価だけがどんどん上がっていけば、実質的にお金は減っていくことになります。

熊田:何もしていないのに、どんどん損していくという。

武:そうすると、やっぱり投資という形で利回りを追求していくってことを、考えざるを得ないのかなと思います。

「株式投資って、そもそも本当に儲かるんですか?」

熊田:今日ぜひお聞きしたかったのが、株式投資って、そもそも儲かるんですか?ということなんです。実際に投資を始めたら、不安がすっごいあって。芸能界でも、いい話も聞きますけど、それと同じくらい、負けてしまった!という話も聞くので。

武:不安を抱かれるのは、よくわかります。

熊田:成功している人ほど、経済の動きをよく見ていて、詳しい人ばかりな気がするんです。その点、私はそもそも経済に疎いですし、勉強に時間を費やす余裕もなくて……。

「芸能界でも、損をしたという話をよく聞くんです」と熊田さん

武:そうですね。一口に投資といっても、世の中にはいろいろなジャンルや運用スタンスがあります。比較的堅くて、そのぶん利回りの低めな投資もあれば、損をする可能性も高いけど、そのぶん大きく勝てる投資もある。これはリスクとリターンの関係なので、どれが絶対正しい、というわけではないんですけど。

で、一般的な個人投資家さんにとって投資っていうと、やっぱり株式投資か外貨建て投資か、という話になると思うんですよ。もちろん、株は確かに難しいものです。でも、私は勝ってきましたし、これからも勝てると思っています(笑)

熊田:さすがプロ!言葉に重みというか、説得力があります(笑)でも、いわゆる投資のプロの方と素人投資家って、どこが違うんでしょうか?

武:株式投資は、安く買って高く売るのが基本です。でも、ある株を買ってずっと持っていて、株価が下がったからやられましたとか、株価が戻ってきたから助かりましたとかでは、プロの仕事としては成立しないんですよ。

そこで、例えばファンドマネジャーなんかですと、やっぱり毎年毎年、プラスの絶対収益を追求していかなきゃいけない、安定的な利回りが欲しいということで、同金額の買いと売りを同時に仕掛けて(いわゆる「ペア・トレーディング」)、市場全体の動向に関係なく一定のリターンが出るような運用をしていることが多いです。

トレーディングルームを見学。たくさんのモニタを前に興味津々

熊田:やっぱり、プロならではの作戦があるんですね!私も、ハイリスク・ハイリターンな投資よりも、安定というか、数パーセントずつでもコンスタントに利益が出る投資のほうに惹かれるので、とても興味深いです。

武:その考え方は、ある意味でプロ的かもしれませんね。多くのヘッジファンドが採用する「株式マーケット・ニュートラル戦略」やペア・トレーディング運用は、まさにリスクを抑えて安定した利回りを狙うものですから。

熊田:その運用方法は、毎年必ず、利益がコツコツと積み上がっていくものなんですか?

武:さすがに毎年必ずってことはないですけどね。マイナスになっても小さい損失に留め、なるべく安定した運用をしていく。例えば、常時500~1000銘柄以上をウォッチしていて、買っている株が100億円分なら、売っている株も100億円分、というような取引です。

熊田:それで、どうやって利益が出るんですか?

武:ペアにする銘柄間の関係性やクセが利益の源泉で、そこがまさに企業秘密なんです(笑)この戦略のメリットは、マーケット全体が一方向に大きく動いても、極端に言えば明日、大暴落が起こっても致命傷を負わずに済むこと。市場では、それこそテロだとか戦争だとか、突発的に何が起こるか分からないでしょう?

熊田:へぇ~。安心感がありますね。毎年きちんと収益をあげていかないといけないファンドマネジャーさんにとって、その運用戦略はかなり優秀というか、有利そうです。

「大きく儲けるより、少しずつでいいのでコツコツと増やしたい」熊田さんは堅実派だ

武:おっしゃる通りです。今ヘッジファンドで、一番採用されている戦略がこれじゃないですか? 弊社が開発した投資助言アプリ『エピック・チャンス』の売買タイミングプッシュ通知や、「個別銘柄情報」に掲載される投資レポートの売買ロジックにも、グループ運用会社(ヘッジファンド)で長年、高い実績を誇ってきた「マーケット・ニュートラル戦略」を取り入れています。

熊田:たまたま株価が上がって儲かった、なんて喜んでいてはダメなんですね(笑)

武:プロは基本、負けられませんから。

「本当の投資チャンス」は20年スパンでもわずか数回!?

武:今みたいに株価が高いと、みんな、まだ上がるんじゃないかと思うんです。そりゃ上がるかもしれないですよ。もしかしたら、日経平均3万円だってあるかもしれません。そうすれば資産が1.5倍になるかもしれないけど……。

熊田:でも、いつ株価が下がるか心配でしかたありません(笑)

武:そうです、そうです。いずれまた1万円を割れたりもしますよ。私が証券会社に入社した1994年、当時の日経平均株価は2万円くらいでした。それからいわゆる90年代大不況がありまして、2000年に向けて、「ITバブル」というのが起こり、いわゆるIT銘柄を中心に株価がガンガン上がっていきましたが……。

武さんは、マーケットの荒波をくぐり抜けてきたプロ中のプロだ

熊田:でも、そのあとまた下がった!

武:おっしゃる通り!「平成大不況」と言われ株価は暴落し、日経平均は1万円を割って、8千円くらいになりました。そうした繰り返しを経て今になっているワケです。そう考えると、時間軸としては長いんですよね、かなり。

熊田:確かにそうですね~。

武:例えば2000年頃の「ITバブル」を起点に見ても、あれからもう17年経ってますが、その間で株価が本当に大底になったのは、たった2回しかないんですよ(編注:2003年4月の7,699.50円と2009年3月の7,173.10円)。

山が2000年にあって、そこから1回、2003年の底があって、次、2007年に高値になって。そして、リーマンショックで大暴落し、2011~2012年は安かったですよね。それで今、また上がって、つまり、20年単位で見ても、買いと売りの大きなチャンスは数回ずつくらいしかなかった。これは、非常に重要な事実だと思います。

つらい!なのに儲かりにくい「デイトレ」

熊田:そう考えると、いわゆる「デイトレーダー」さんみたいな形で、毎日いつも株価をチェックしていて、何かあれば買って、売って……というやり方は、個人投資家にとってはイマイチなんでしょうか?

武:1日で売買を完結させる日計り商い、いわゆるデイトレードも1つのやり方だと思いますが、あれほど難しいものはなくて、本当につらいですよ(笑)私はやりません。人間って弱いものなので、ポジションを持った(編注:買い持ち、もしくは売り持ちになった)瞬間に、どうしても変わっちゃいますから。

熊田:それは心理的に、怖くなってしまう感じでしょうか?

武:はい。株を買った途端に、暴落したらどうしようって、恐怖心がものすごく出てきます。そして、たまたま運悪く下がった場合、例えば10%分を一瞬でやられたとします。10%ってデカいじゃないですか。例えば1,000万円買ったとすれば、100万円をいきなり損するワケですから。

熊田:自分だったら、苦しくてしょうがないと思います。今でさえ怖いのに(笑)

「デイトレーダーさんって、テレビにもよく出てきますよね」

武:その後、今度は株価が戻ってきて上昇トレンドに入ったとしても、これは人間の性として、損失分がチャラになった瞬間に売ってしまう。たまたま買ったのが少し早すぎただけで、「買い」という判断自体は正しかったにもかかわらず、利益に結びつきにくく、1回でも10%とかの損を見ちゃうと、もう我慢できないんですね。

熊田:トントンで逃げたくなる……。

武:そう。デイトレは常にタイムリミットとの戦いですし、もう苦しくてしょうがないんですよ。そして、もしかするとその時点で、ほぼ負けパターンに入っている。1日中株価の動きが気になってしょうがない。株価やニュースを見ないわけにもいかないし、気にするから余計、精神的に追い詰められていくわけです。

デイトレがダメなら、個人投資家はどういう戦略を立てるべき?

熊田:私もお金を増やしたいのはヤマヤマですけど、普段のお仕事との掛け持ちは無理そうですね……。

武:私が知っているプロのデイトレの方々ですら、もう数分単位で、なんで上がらないんだとずーっと考えていますし、あーどうしようか、損切りしようかとかね、ものすごい葛藤のなかでやっているんで。普通の個人投資家さんにとって、デイトレは時間的にも精神的にもやはり苦しいものです。

熊田:投資をするならスピードが重要!日々のニュースチェックも大切!という漠然としたイメージがありましたが、実際は、必ずしもそうではないんですね。

武:情報は確かに大切なのですが、それを活用する時間軸を間違えると、個人投資家さんの手には負えなくなってくるでしょうね。

熊田:ちなみにプロの方は、どういうところから情報を仕入れているんですか?

武:もう、ありとあらゆるところからです。例えばブルームバーグ、日経QUICK、ロイターなどの情報ベンダーからはニュースがガンガン流れてきます。普通に日経新聞も重要なソースですし、各証券会社にはアナリスト軍団がいて、だいたい毎日どこかの誰かしらが新しいレポートを出してきます。それだけでも、ものすごい量になるので……。

熊田:すごい……マネできそうにありません。そんなお話を聞いた後で恥ずかしいんですが、私は情報収集というのがまったく苦手で。これまでお金の運用に無頓着だった分、どの株をどれだけ買ったかさえ、忘れるくらいの鈍感な投資家です(笑)。本当にメモっておかないと忘れちゃうくらい。

この間もいつの間にか、株を買った企業からお便りがきていて、「そういえば、これ買ってたっけ」って感じです。あとは通帳を見た時に、ああ、いくら投資しているんだと気づくくらいで。

熊田「ズボラな性格ですいません(笑)」武「それが個人投資家の強みでもあります」

武:むしろ、その方がいいと思います(笑)

熊田:はい。気にしはじめたら、胃に穴が空きそうな感じがして(笑)

武:短期的な値動きやニュースに右往左往せず、どっしり構えていられるというのは、本来、個人投資家さんの特権というか、強みのはずなんです。プロのファンドマネジャーが、1日何もしなかったら上司に叱られますけど(笑)、個人投資家は本当の投資チャンスをじっくり待ち続けることができる。そのために忙しく働くプロがいるんだ、くらいに考えるのがいいと思います。

どっしり構えて「チャンスの時だけ投資する」方法

熊田:さきほど、投資助言アプリ『エピック・チャンス』の話が少し出ていました。このアプリを使えば、私のような初心者でも、慌てずにじっくりと投資に取り組めるのでしょうか?

武:はい。『エピック・チャンス』では、そのために個人投資家さん向けの便利な機能をいろいろと充実させているんですよ。

例えば、プロの目から見て本当にチェックすべきニュースやレポートだけを厳選して紹介していますし、数ヶ月スパンでの推奨銘柄や、リスクの小さいペア・トレーディング用の銘柄候補も、このアプリ内で配信しています。

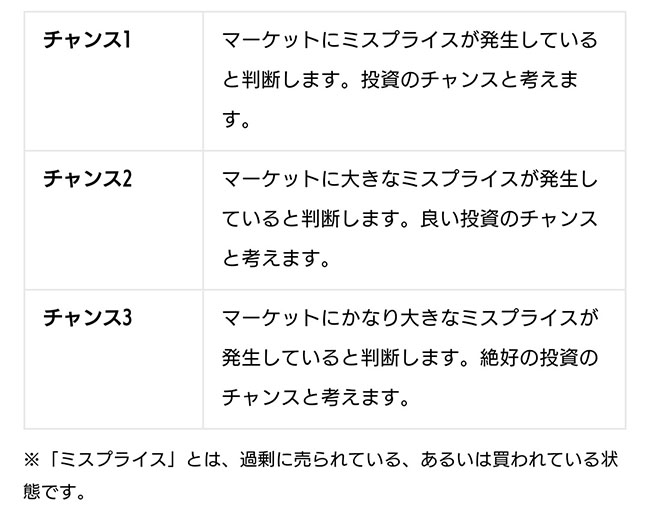

『エピック・チャンス』は、マーケットにミスプライスが発生した際の「投資チャンス」をスマホにプッシュ通知してくれる

そんな中で、なんと言っても目玉は、「10年に1回、あるかないかの投資チャンスを決して逃さない」という目的のもと開発した、個人投資家さんがマーケットに張り付かずにすむスマホへのプッシュ通知サービスです。

熊田:なるほど。LINEみたいな感じで、投資のチャンスをお知らせしてくれると。私の場合、仕事が忙しいときは、本当に数ヶ月単位で株のことを忘れていたりするので(笑)これは便利そうです。

「LINEみたいですね」最新の投資助言アプリに興味津々の熊田さん

プッシュ通知される「売買チャンス」のレベルは3段階

武:「これからの資産運用は、チャンスの時だけ投資する」がキャッチコピーですから。また大きな特長として、劇的な大儲けの可能性は高くなくても、そのぶん損失のリスクを可能なかぎり抑えて、安定した利回りを目指す投資戦略を採用しています。

熊田:最初にご説明いただいた「マーケット・ニュートラル戦略」ですよね。

武:そうです。これは世界中のヘッジファンドで採用されている優秀な投資戦略ですが、堅実派な熊田さんの投資スタンスにも合っていると思いますよ。

「面白いです!個人的にはNISA情報も見逃せません(笑)」と熊田さん

熊田:(アプリを見ながら)面白いです!それに、NISAの情報もあるんですね。実は、子供ができてから保険に入るようになったり、NISAもやりはじめたりしてるんです。

武:今は、ジュニアNISAもありますね。

熊田:そうです!そのジュニアNISAを始めました。子供1人あたり年間80万円、2人あわせて160万円まで挑戦しようと思って。あれだったら税金もかからないんですよね。

武:儲かった分の税金はかからないですね。お子さんのための資産運用として、ジュニアNISAは有力な選択肢の1つだと思いますよ。我々のアプリも、そういう先を見据えた資産運用を意識しているので、ぜひ参考にしてみてください。

熊田曜子さんが知った「投資で最も大切なこと」

熊田:個人投資家はどっしり構えるべき!という点について、こんな私に、プロの立場からもう少し具体的なアドバイスをお願いできますか?

武:まずは、いわゆるアセットアロケーション(資産配分)ですね。自分のお金をどこにいくら振り分けるかを考えるのが最優先です。ずっと投資の話をしてきましたが、人生にはリスクを取らないで済む、いわゆる普通の貯金も必要でしょう?例えば5割は貯金で温存しつつ、20%をミドルリスク・ミドルリターンのものに入れて、あとは外貨建てに20%、残り10%でスーパーハイリスクを取りに行こうとか、そういったことを考える必要が出てきます。

熊田:なるほど……でもそれって、どう振り分けるのが正解なんでしょうか?

「全体の資産配分は、これまできちんと考えていませんでした」と熊田さん

武:実は、何が正しいというのは一概には言えないんですよ。個人の嗜好に左右されるものなので。要するに、自分の人生はリスクを取った方がいいのか?取らない方がいいのか?という考え方の違いですね。

熊田:なるほど~。

武:その人の金融資産の額にもかなり左右されます。例えば、全財産が貯金50万円の人が、えいや!と半分の25万円を株にしたところで、あんまり旨味はないじゃないですか。じゃあリスクをとって、50万円あるから50万円全部いこうか、というのも問題ですし。

逆に10億円持っている人が、50%の5億円でリスクを取りに行くというのも、それもちょっと、そんなにリスクを取らなくてもいいじゃないんですか?となります。極論ですが、1,000億円とか持ってたら、もう運用なんてしなくていいですし。

熊田:利息がゼロでも?

武:そこまで行けば、利息もなくていいんじゃないですか。もう貯金だけで、一生使いきれないですよ。毎年1億円使っても、1,000年かかりますから(笑)

熊田:あ~本当ですね!

武:やはり資産額によって、アセットアロケーションは大きく変わりますし、個人の人生設計によっても大きく変わってきます。

熊田:なるほど~。他にもありますか?

武:あとはリスクの取り方です。例えば、人生のどこかのタイミングで、多額のお金が必要になることが想定されるとします。子供が大学に入ったり、結婚したりするときには、何百万円というお金が必要になりますよね。であれば、お金が必要になりそうな年を基準に運用を考える。

この日の対談では、株式投資はもちろん、不動産投資や外国為替の話題でも大いに盛り上がった

熊田:自分はなぜ投資をするのか、その目的をはっきりさせるということですね?増やしたお金を、いったい何に使いたいのか。

武:そうです。その点、不動産などと違って株式は、基本的にいつでも売れますよね。個人投資家さんはどっしり構えるのが基本ですが、人生においていざというとき、この換金性の高さは1つの武器だと言えます。

熊田:なるほど……無頓着なまま投資家デビューしてしまった私ですが、いろんなお話を聞かせていただいて、今後は仕事と投資を両立しながら、何だかうまくやれそうな気がしてきました。

武:アプリもインストールしていただいて、ありがとうございます(笑)熊田さんなら、きっと使いこなせると思いますよ。

熊田:はい(笑)今日は本当にありがとうございました!

利用は簡単!投資助言アプリ『エピック・チャンス』を使ってみよう!

投資助言アプリ『エピック・チャンス』では、「投資チャンス」のプッシュ通知機能のほか、投資レポートやレーティング情報、無料記事など、個人投資家にとって本当に必要な情報だけを厳選してご提供しています。

<サービス利用の3ステップ>

エピック・アドバイザーズ株式会社の投資助言サービスは、公式Webサイト『Epic Chance』および、公式スマートフォンアプリ『エピック・チャンス』(iOS/Android対応)で会員向けに提供されており、以下の3ステップですぐに利用が開始できます。

(2) 公式スマホアプリ『エピック・チャンス』をスマホにインストール( iOS版 / Android版 )

(3) 公式サイト、もしくは公式アプリにログインして、利用スタート!

※会員用コンテンツ(プッシュ通知、レポート等)をお試しいただく場合は、最初に公式Webサイトから会員登録が必要です。

<選べる2種類の会員コース>

『エピック・チャンスコース』

投資に関する情報を収集・分析し、政変等のショックや政府の介入等によって大きなチャンスが生じたときに、プッシュ通知で知らせてくれるコースです。(2,980円[税込]/月額)

『エピック・チャンス + レポートコース』

投資チャンスのプッシュ通知に加え、より高度な資産運用を目指す利用者向けに、専門性の高い「投資レポート」や「レーティング情報」等を提供してくれるコースです。(10,800円[税込]/月額)

無料お試し利用のチャンス!

2つの会員コースには、それぞれ無料トライアル期間が設けられており、どなたでもお気軽にお試しいただけます。この機会にぜひ、『エピック・チャンス』ならではの最先端の投資助言サービスをご体験ください。

『エピック・チャンス + レポートコース』…申込日が属する月の末日まで

会員登録の際に必要なのはクレジットカード情報のみで、無料期間内に課金されることは一切ありません。『エピック・チャンスコース』の無料期間は5ヶ月間ありますので、プッシュ通知の実力をじっくりと吟味いただけます。

「10年に1度」「100年に1度」のブラックスワン、言い換えれば「ここぞ!」という投資チャンスは、いつやってくるか分かりません。そんな絶好の機会を逃さないためにも、今のうちに公式Webサイトで会員登録のうえ、スマホにアプリをインストール( iOS版 / Android版 )して、まずは一度サービスをお試しください。

source:エピック・アドバイザーズ株式会社

【エピック・チャンスの運営会社】

エピック・アドバイザーズ株式会社

関東財務局長(金商)第2896号 一般社団法人 日本投資顧問業協会会員

運営会社が提供する投資助言サービスには、主として国内外の株式、公社債および投資信託証券(リート)など、値動きのある金融商品等(外貨建資産に投資する場合には為替変動リスクもあります。)への投資を含みますので、市場価格の下落により損失を被るほか、市場環境の変化、株式発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により売買に支障をきたし、換金できないことにより投資元金を大きく割り込むことがあります。また、デリバティブ取引、信用取引の額は、その預託すべき委託証拠金その他の保証金を上回る可能性があります。金融商品等への投資は、お客様ご自身の判断と責任において行うよう、ご承知おきください。投資助言サービスは、お客様への情報提供を目的にしたもので、サービス内で取り上げた金融商品の投資勧誘を目的としたもの、および売買を指示するものではありません。プッシュ通知およびレポートに記載した見通し、予測、意見等は作成日現在のものです。将来の景気、値動き等を保証するものではなく、また今後予告なしに変更される場合があります。プッシュ通知およびレポートの作成にあたって情報の正確性には万全を期しておりますが、その正確性、完全性を保証するものではありません。また、プッシュ通知およびレポートは、法令に基づく開示資料ではありません。