続くカネ余り

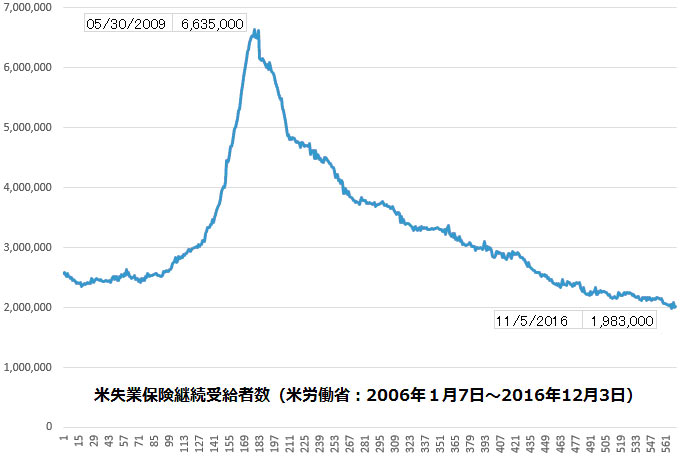

米サブプライムショック後、米連銀は政策金利を1年余りで5.25%から0%にまで引き下げたが、リーマンショックを防げなかった。そこで開始した量的緩和は、劇的な効果があった。景気拡大は7年と1四半期続き、失業保険受給者はピークの3分の1以下に減少した。株価は最高値を更新中だ。

米労働省データから筆者作成

問題は、そうして供給した巨額資金をまだ市場に置いたままにしていることだ。利上げは2015年末から開始したが、まだ0.50%という超低金利のままでいる。

最強の経済にそういった超緩和的政策を採り続けられると、弱い日欧は超超緩和的政策に追い込まれる。その結果、世界は空前のカネ余りとなった。

ここでの更に大きな問題は、カネ余りが偏在し、需要が伸び悩んだことだ。供給サイドはカネ余りだが、一般大衆には行き渡らず需要は低迷したままなのだ。

つまり、デフレを理由にした緩和的政策が、供給サイドにしか働かないために、更なるデフレを生んでいる。

これを変えるには、既存システムではもう駄目だと、英米伊の国民は意識しないまでも気付いている。「ポピュリズム(大衆迎合主義)」の対義語は、「富裕層1%迎合主義」かと気付き始めている。ここで英米伊の政治家たちが、国民の潜在ニーズに応えられないと、世界は更に不安定になる。

金融市場で言えば、投資運用の根っこは国債利回りだ。ここを基準に、すべての金融商品の割安、割高が計算できる。反対に、ここを基準にしない割安、割高の判断は、根っこがないために、過去や類似商品との比較といった漠然としたものにならざるを得ない。

日欧がその国債利回りをマイナスとしたことは、投資運用の根っこを腐らせる政策だった。

根っこがない運用は投機的になる。投機が悪いというのではない。投資と投機とはやり方が違うので、銀行や年金、保険会社には、少しばかりハードルが高いのだ。また、資金が巨額過ぎると、事実上、投機ができない。これは世界の運用者が一様に抱える問題だ。

2017年もカネ余りで、根っこのない状態はまだ続く。欧州の政治、ユーロ、欧州連合、原油価格を鑑みても、相場は荒れると見るのが自然だ。そんな中で、利上げを継続すると思われる米国に、世界の資金が集まると見ている。

※矢口のメルマガが、下記の「まぐまぐ大賞2016」を受賞しました。

資産運用(予想的中!)部門 第1位

image by: Wikimedia Commons Haruhiko Kuroda | Janet Yellen

本記事は『マネーボイス』のための書き下ろしです(2017年1月1日)

※太字はMONEY VOICE編集部による

初月無料お試し購読OK!有料メルマガ好評配信中

相場はあなたの夢をかなえる ―有料版―

[月額880円(税込) 毎週月曜日(祝祭日・年末年始を除く)]

ご好評のメルマガ「相場はあなたの夢をかなえる」に、フォローアップで市場の動きを知る ―有料版― が登場。本文は毎週月曜日の寄り付き前。無料のフォローアップは週3,4回、ホットなトピックについて、より忌憚のない本音を語る。「生き残りのディーリング」の著者の相場解説!