私は、主要各国によるデフレ対策としての超低金利政策が、かえってデフレを進展させていると睨んでいる。また、主要国で最も強い経済の米国が超低金利政策を採り続けていることが、欧州主要国、そして日本にマイナス金利政策を強いることになっていると見なしている。日欧がデフレスパイラルから抜け出すには、「減税」しかないと私は見ている。(『相場はあなたの夢をかなえる ―有料版―』矢口新)

プロフィール:矢口新(やぐちあらた)

1954年和歌山県新宮市生まれ。早稲田大学中退、豪州メルボルン大学卒業。アストリー&ピアス(東京)、野村證券(東京・ニューヨーク)、ソロモン・ブラザーズ(東京)、スイス・ユニオン銀行(東京)、ノムラ・バンク・インターナショナル(ロンドン)にて為替・債券ディーラー、機関投資家セールスとして活躍。現役プロディーラー座右の書として支持され続けるベストセラー『実践・生き残りのディーリング』など著書多数。

マイナス金利政策が生み出すデフレ・スパイラルという矛盾

米連銀のジレンマ

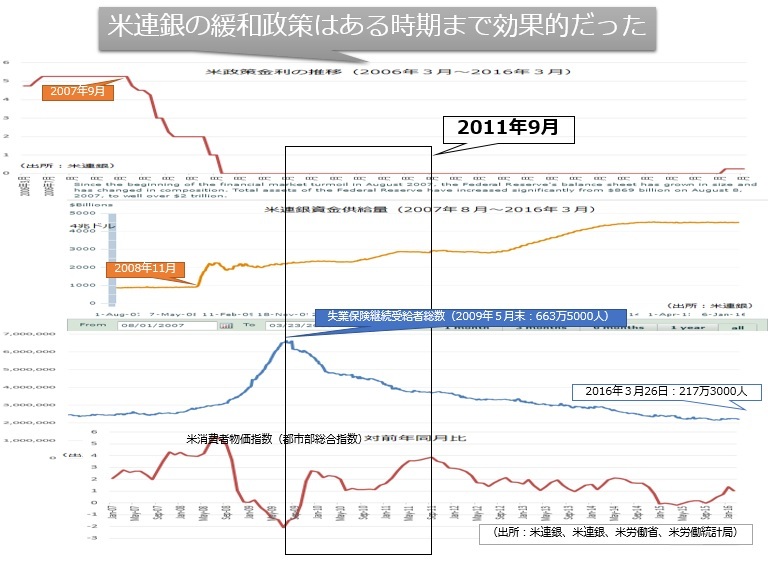

米国の金融緩和政策が最も効果を持っていた時期は、緩和開始後4年経った2011年9月までだった。その後は、雇用市場が引き続き改善している一方で、インフレ率はむしろ低下してきている。

図01:米金融緩和の最大効果時期は2009年5月から2011年9月

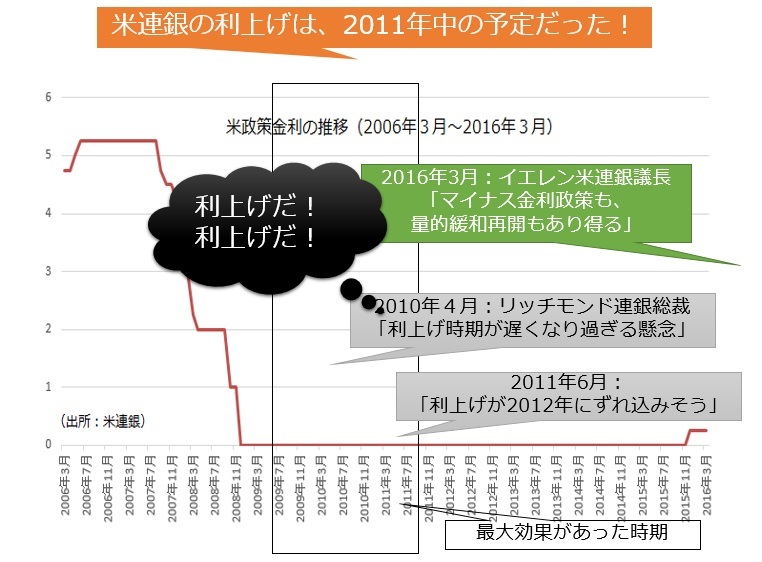

実は、米連銀は2011年中にも利上げすると見込まれていた。ところが、慎重にもう少し様子を見てからとしているうちに、インフレ率が低下し始め、商品市場や中国市場も懸念材料となってきたために、利上げ時期を遅らせ続けてきた。

2015年12月になって、やっと8年3カ月ぶりに金融政策の方向を転換したものの、2016年3月には、イエレン米連銀議長から「状況次第ではマイナス金利政策もあり得る」と、緩和方向に再び戻る可能性を示唆する発言が飛びだした。

図02:米の利上げは4年以上ずれ込んだ

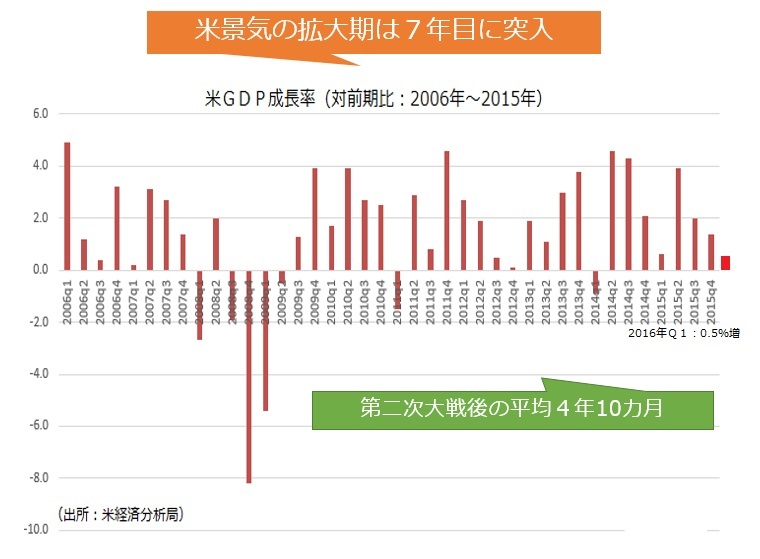

米連銀が、慎重にもう少し様子を見てからとしているうちに、米景気の拡大期は7年目に突入した。第二次世界大戦後の平均拡大期が4年10カ月なので、どこかで息切れする懸念が出てきている。このことで利上げがますますし難くなったが、これが8年目、9年目と伸びていくと、利上げはさらにし難くなる。つまり、米連銀は自らが利上げを躊躇し過ぎたためのジレンマを抱えている。

図03:米景気の拡大期は7年目に突入する

最も大きい経済拡大ペースと最も低い政策金利という矛盾

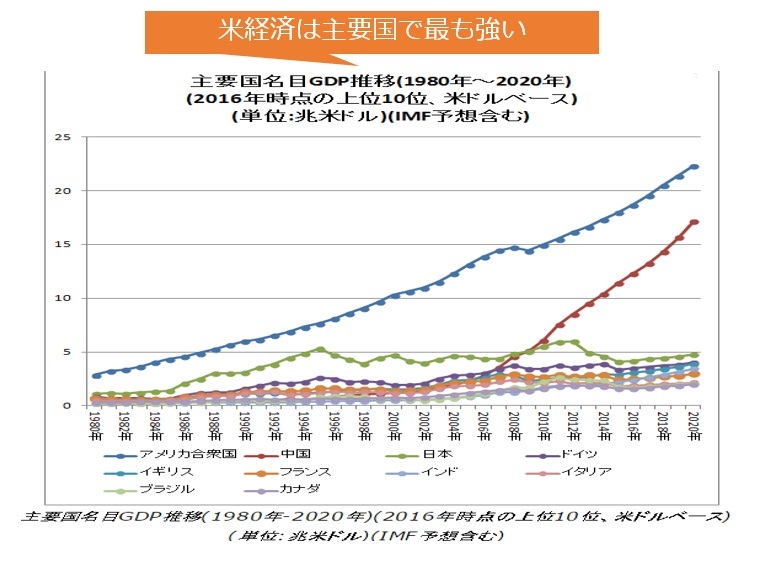

驚く人は少ないとは思うが、米経済の拡大ペースは主要国のなかで最も大きい。近年は中国やインドのペースが上回っているが、先進主要国の中では最も強い。

図04:米経済は主要国で最も強い

ちなみに、中国の政策金利は「1年物の貸出基準金利」で、2016年4月時点で4.35%、インドの政策金利「レポレート」は6.50%だ。

一方、米国の政策金利である「FFレート」は現在0.25%、2015年12月までは6年11カ月間0%だった。米1年国債の利回りを見ると、5月13日時点で0.52%となっている。